先說結論

好像很多人不知道台船是做貨櫃船出身的,過去在船價低檔被迫接受賠錢的訂單,只為了維持現金流,現在除了政府國艦國造拼命灌單外,離岸風電等業務很多是寡占的,利潤也不差,之前董事長信心喊話說,政府標案毛利率通常有10%,雖然公發書則寫只有高個位數,但這不影響台船轉盈,賠錢訂單做完,隨整個下游客戶大好,投報率太佳,台船應該會開始漲造船價。綜上催化應可虧轉盈,走一波均值回歸。

產業

商船

“業者分析,以一月歐洲線每箱運價5千美元估算,扣除1千美元成本,每航次滿載總獲利7,360萬美元,跑兩趟就能大賺1.472億美元,以實裝九成五計也有1.398億美元,對比2013年該型船每艘造價1.37億美元,只要航行兩趟就回本,...目前2,3萬箱貨櫃船最新造價1.49億美元來說,相較2013年幾乎沒上漲。”(資料來源:歐洲線成搖錢樹 兩趟就回本)

國艦國造

“鄭文隆表示,商船造船毛利約 5%,造艦則有約 10% 的水準,而離岸風電參考國外經驗有 10-15% 的毛利表現。“(資料來源:台船法說)

營運

船價低檔時,為維持現金流,接了賠錢的訂單,現在除政府國艦國造計畫,拼命灌單外,離岸風電等業務很多利潤不差,董事長信心喊話說,政府標案毛利率通常有10%(雖然公發書則寫只有高個位數)。商船應該是負毛利,預期賠錢訂單做完,隨整個下游客戶投報率太佳,應該會開始漲造船價,可以看出台船營運已經開始好轉。

之前台船說在手訂單有900億元,以訂船到交船周期平均3年看,有機率年均營收達300億元,以董事長提供的數據計算毛利率理想值有7.5%(但理想何時實現有待觀察),扣除年費用6億後,大約有16億稅前淨利(虧損扣抵夠多應不用繳所得稅)。股數7.8億股(可轉債0.2億股+現金增資2.9億股+原本股數4.7億股),換算EPS約2。如果交船速度加快為兩年,EPS則可以能3。

為何說是理想呢? 可以從營運績效來看,台船不斷拉高損平點,是否能EPS 2-3,可能短期看不到,然而虧轉盈應該能在明年看到,或許是不錯的催化。

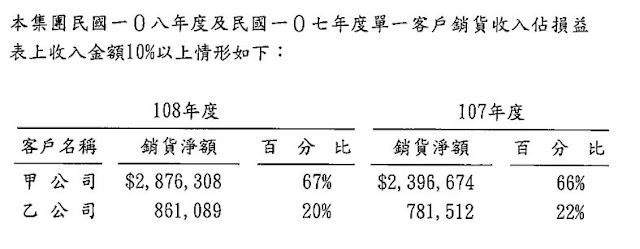

|

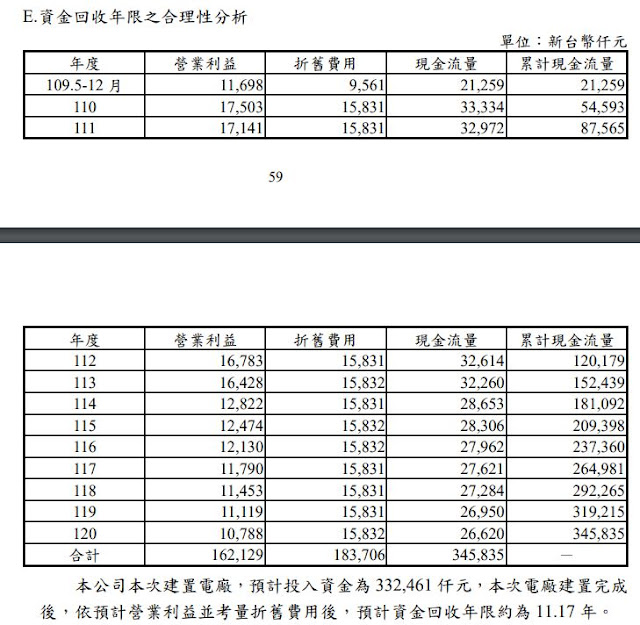

| (資料來源:台船0109年公發書) |