因為持有橋椿,所以有持續關注美國房地產復甦,想再找受惠公司,於是就找到億豐。

億豐的故事網路上很多資料,如併購下市再上市。

策略主軸就是最佳營運(豐田模式)搭配整合上下游等策略,建立優勢。

進入障礙

我覺得品牌意識對消費者來說算低,主要是來自於自身的經驗,其實我已經忘記上次何時買窗簾及跟誰買了,但是因為窗簾佔據視覺面積頗大,因此消費者多數願意採用具設計感的窗簾,裝潢時也習慣找設計師搭,因此經銷點變成主要的利潤來源。

如果以慶豐富毛利率只有18%當作億豐代工利潤,設計這一塊毛利率至少有20-30%。但設計師市場偏零碎,通常搭配設計師銷售及售後服務,能更有效率的觸及消費者,這也是為何億豐要透過併購買通路的原因。

(資料來源:2019億豐法說簡報)

(資料來源:財報狗)

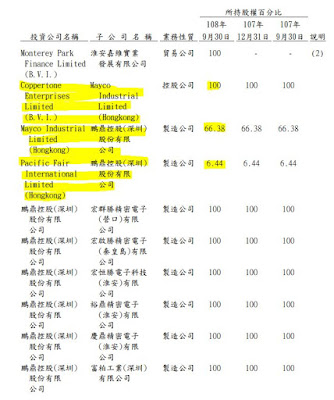

(資料來源:Hunter Douglas 年報)

2017年億豐受到台幣升值及原料上漲影響獲利衰退,於2018年就回復成長,且持續到2019年,中美貿易戰也沒有影響成長。近年來營收成長速度略為趨緩,但優於Hunter Douglas。就公司預估美國客製化市場超過美金40億,且歐洲市場貢獻比重還小,再投資機會大。

比較亮眼的是公司毛利率持續上升,主係產能上的配給所致。將標準化產品布到柬埔寨去做,客製化產品留在中國。窗簾業人力十分吃重,億豐員工達1.2萬人,而Hunter Douglas則是 2.3萬人,(有點懶得算人均產值及利潤了,讀者可以自行比較)。

若持續將價格敏感的標準品轉到人工成本低的柬埔寨生產,釋放中國產能供客製化市場有助於再拉高毛利率。

比較亮眼的是公司毛利率持續上升,主係產能上的配給所致。將標準化產品布到柬埔寨去做,客製化產品留在中國。窗簾業人力十分吃重,億豐員工達1.2萬人,而Hunter Douglas則是 2.3萬人,(有點懶得算人均產值及利潤了,讀者可以自行比較)。

若持續將價格敏感的標準品轉到人工成本低的柬埔寨生產,釋放中國產能供客製化市場有助於再拉高毛利率。

(資料來源:2019億豐法說簡報)

催化

病毒肆虐讓美國通路停擺且柬埔寨鎖國,雙重打擊可能影響億豐近一季的出貨,但同時也製造了優良的切入點。可喜的是美國房屋供不應求很久了,近期新屋開工持續成長,有助於客製化產品的推動。

(資料來源:MacroMicro 財經M平方)

評價

過去PE平均落在20上下,2019年 EPS 15.37,yoy+24%,比從2015年上市以來複合成長10.1%高,預期新屋開工趨勢不變,營運優化提升毛利率下,成長動能無虞且撐的起PE20倍的評價。

(但是Hunter Douglas PE只有5倍,百年品牌,持續成長根本超便宜,可惜的是上市地點在荷蘭...)。

(但是Hunter Douglas PE只有5倍,百年品牌,持續成長根本超便宜,可惜的是上市地點在荷蘭...)。