我是訂閱阿福投資,想看大地ky股東會紀錄時,發現訊連的。於是就找了訂閱經濟一書來看,發現矽谷的模式跟傳統投資差異很多,目的是在快速獲取每單位客戶的終身價值(參考閃電擴張),透過不斷優化使用者體驗及行銷,擴展佔有率及護城河,所以多數的收入都會拿來再投資於行銷及研發上,幾乎沒什麼盈餘還可能賠錢,但相較於舊經濟,難推估客戶的需求及行為,訂閱服務較能有效與市場溝通及較易開發適合客戶所需的產品。參照如亞馬遜的財報盈餘很差,但市值卻一直衝高,在未來建完經常性收入後,需要投入的獲客成本大降,因此盈餘會衝高,所以投資市場提早反應。比較重要的是,作者於財務指標章節中建議,應該盯兩個指標:訂閱人數及每單位客戶收入。

訊連曾經達全球90%市佔率,然近年以來以下滑到20%-65%(公司自估),主要是公司搭載PC出貨及賣CD軟體的策略,隨著PC式微而失靈,然旗下仍有不少品牌,是大眾耳熟能詳的,如威力導演。如今市場消費習慣轉變讓訊連出現轉機,個人簡略兩點:

1.訂閱經濟興起,得以擺脫PC束縛

2.小眾或個人自媒體成長(如youtuber)讓影音編輯需求提升

以上讓訊連得以開出新的發展路徑。

產品

(資料來源:訊連法說簡報)

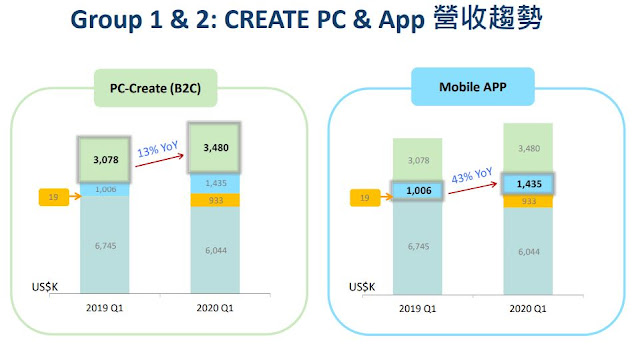

Pc create 佔第一季營收29%

訂閱人數從2018年至今訂閱活躍人數平均季增3X%,目前2020Q1季增24%。2018Q1客單季貢獻100鎂,2020Q1 有75552人,人均40-50鎂,隨買斷用戶減少,年約用戶提升,客單季貢獻有下滑的趨勢,目前這個產品線仍有賣斷的服務,預期隨年約訂閱人數上升,將下降到120美金/年。

季增率為2x%,假設季增速度慢下來每季成長10% -20%,年底可能有10-13萬人,若以120鎂計算有1200萬鎂到1600萬鎂的經常性收入。

(資料來源:訊連法說簡報)

目前手機app站營收12%,去年只有上架安卓系統,今年開始重點投放到iOS ,觸及base將放大,或許是兩倍。

人臉辨識產品,比重太小,目前正在透過iot 大廠on going,可能隨建廠需求推高。

衰退的pc oe產品項較為為不確定,屬於實體通路及搭配電腦出貨的,佔整體營收五成。

因為要衝高觸及率,而投放廣告,費用率可能再飆。營業利益率降到10%,業外多數為租金及利息收入偏穩定,完美移動的獲益持續改善,業外以兩億假設,今年eps預估3-4,以目前pe判斷偏高,但這是因為短暫的策略性行銷所致。

訂閱的優勢不僅扭轉pc下滑的趨勢,根據公司預估訂閱金額低低於買斷的購買門檻,且可以根據使用者資料,提升黏著度,或許續約比例可以提高,目前為六成。

展望

假設Pc create 年底有13萬訂閱戶到明年季增10%而後年季增5%,比例上90%維持年租10%月租,人均120鎂/年,則後年該產品線可能達到10億的經常性收入。其他產品項則以10%的年增率成長至12.5億。2023年的營收有機率達到23億,再因為規模及獲客成本降低,讓費用率下降,營益率升到平均的25-30%,其他業外貢獻假設不成長以2億計算,eps可能落在7-8之間,平均成長30%,加上平均殖利率3%。如果明年費用率降下來,應該能更好

參考例子

adobe 開訂閱制度後,剛開始轉訂閱也是費用大增近兩年的盈餘低谷,總共用了約四年的時間,超過轉型訂閱的首年,而且盈餘也在期間以平均50%年成長率上升,股價比訂閱制度實施首年相比漲了十倍以上。當然訊連不一定跟前者一樣成功,但有前者例子,失敗機率也不高。

沒有留言:

張貼留言