典型的好公司遇到暫時問題

產業

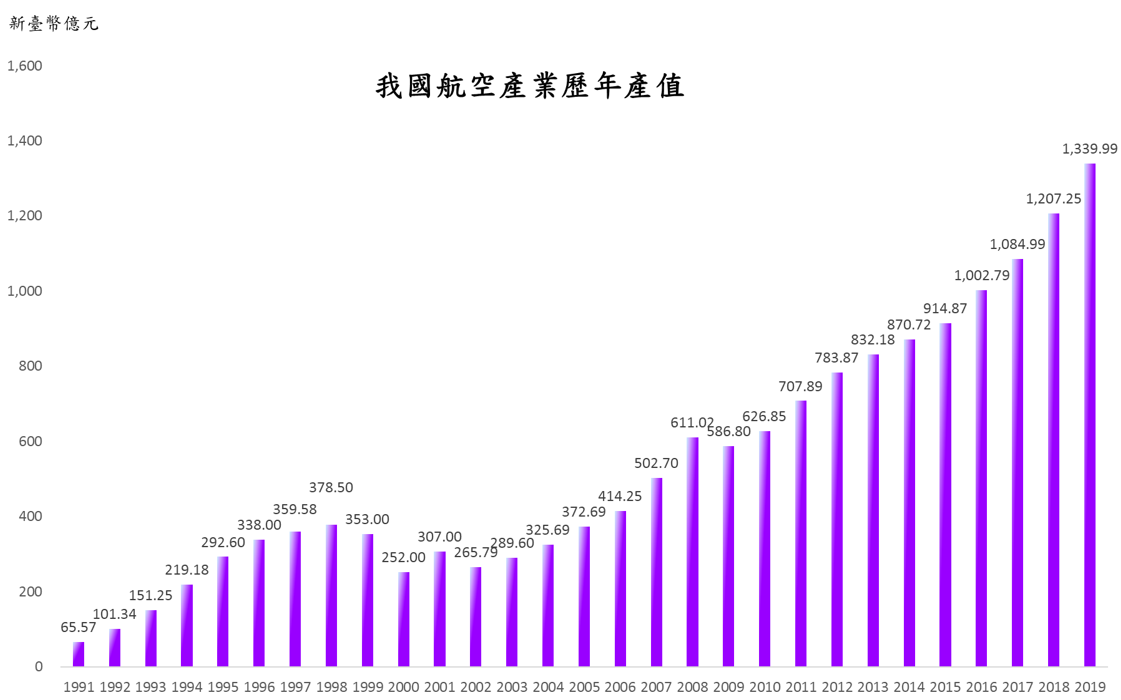

航空是戰略型產業,國家一定會疏通,客戶倒閉風險低,通常大事件後再發生的機率降低,因為人會去避免,例如航安問題。而且航太產業有高度的客戶黏性,認證過後,很難換供應鏈。從歷史來看航太產值,很少超過兩年衰退

(資料來源:經濟部航太小組&金屬工業中心)

2019年底時CFM為了消化leap積壓的訂單,決定將產能加速,相比2018年拉高40%。

(資料來源:CFM 法說簡報)

(資料來源:豐達科法說簡報)

可以看到從leap量產後,豐達在航太車削件的營收就持續成長,大約翻了一倍。

然而受病毒影響下修訂單:

Amid a global downturn in deliveries for new aircraft, Safran now estimates that less than 1,000 LEAP engines will be delivered in 2020.-Safran reports on business

CFM從原本年產2000顆leap降到1000以下,目前看來,我悲觀預期一年航空業要拉貨很難,今年衰退已成定局,但我願意等。

2019年產能滿載時營收28E,每1元折舊創造12元。1Q20折舊上升28%,預期產能利用率未來會維持低檔一年,如果leap回復動能,應該有機會比2019成長,從折舊營收比率,推估潛在產能釋放則可再成長2X%。

看了年報,歐洲成長很快,所以即便波音不行了,還有空巴,全世界客機就這兩家而已,就算出了中美貿易戰或波音slow,歐洲訂單應該不至於影響甚至可能成長。

只是他現金循環周期很長,這個疑慮,讓我不敢重壓。

2019年EPS 6.66,假設保守看三年複合成長率12%-13%,PE應該回到13倍,股利維持2.6,從上述數據回推,現在賠率很漂亮,PE也不貴,底部區明顯,波音宣布737 MAX型飛機將恢復生產,整個族群都幾乎都漲停,判斷利空風險多已反映。

沒有留言:

張貼留言